2025/12/15 提升儲能系統消防安全管理

感謝訂閱 POXA Info 每週動態!E-dReg 投標率衝上 97.48%、得標率跌至 85.64%,即時與補充備轉價格雙雙破底;本週結合 AI 示意圖,解析最新「提升儲能系統消防安全管理指引」修正,快速釐清表後儲能的合規重點,詳細內容都在本週主題分析!

5 分鐘內了解電力交易市場現況

每週免費定期提供您台電電力交易市場的最新動態

本週摘要

- 本週沒有最新資訊。

- 調頻備轉:本週平均價格維持在0元/MWh,整體變動不大; E-dReg:本週平均價格維持在0元/MWh,在投標率持續創高至97.48%,得標率降至約85.64%,持續影響收益; 即時與補充備轉:即時備轉平均結清價大幅下滑4.71%,最低降至110元/MWh,補充備轉大幅下滑7.32%,最低降至101元/MWh,皆持續破底創低; 本週主題分析帶來「提升儲能系統消防安全管理指引」最新修正重點導覽,帶大家了解這次修正的內容與影響, 可以快速了解自身表後儲能案場(已建置/未建置)需要遵守的消防規範等級,並預估可能產生的額外成本。 同場加映:AI製作的示意圖及簡報,AI發展一日千里!詳細內容請見本週主題分析。

- 「調頻備轉」平均結清價格維持在0元/MWh; 目前累計參與容量減少至814.8MW,較上週減少1.2MW,本週1家現有廠商聯齊退出;

- 「E-dReg」平均結清價格維持在0元/MWh; 目前累計參與容量維持968.5MW,本週沒有新增合格交易者與參與容量;

- 「即時備轉」平均結清價從165.52元/MWh下滑到157.72元/MWh,大幅下滑4.71%,價格持續破底; 目前累計參與容量維持236.1MW,本週沒有新增合格交易者與參與容量;

- 「補充備轉」平均結清價從172.1元/MWh下滑到159.49元/MWh,大幅下滑7.32%,價格同樣持續破底; 目前累計參與容量維持544.9MW,本週沒有新增合格交易者與參與容量。

- 本週直轉供憑證交易排行榜前10名排行榜沒有變化;自發自用還在建置中。

- 本週再生能源平均占比持續上升至18.2%,最高滲透率則小幅下滑至39.06%,主要是因為本週風力持續增加,導致整體佔比持續增加。

- 本週同樣沒有基準頻率移動,sReg觸發次數一天最多2次,最長一次執行時間約9分鐘,較上週穩定許多。

- 綠電交易市場 — 直轉供憑證買家分析(二):他們都跟誰買?售電業或發電業?結構與交易流向又如何?

- 即時/補充市場供需價格解析:參與廠商雖少,但表後儲能潛力巨大,如何更精準的解析即時/補充市場的供需價格變化,讓你在市場中更具優勢。

- 表後收益分析:決定表後儲能收益IRR的是電價?還是輔助服務收益?還是需量反應負載管理措施?政策變化又會如何影響收益?

📢 台電最新公告

- 本週沒有最新資訊。

完整公告資訊可以參考台電電力交易平台。

🎓 本週主題分析

大家好  ,這週還是忙碌的一週,時間過超快,沒多久又要出刊了,已經快零庫存了~

最近對參與輔助服務的交易者們,應該都不太好過😭,本週又是一個價格持續破底的一週,

E-dReg得標率進一步下滑,而即時與補充備轉價格也持續雙雙破底,跌跌不休啊📉!市場摘要如下:

,這週還是忙碌的一週,時間過超快,沒多久又要出刊了,已經快零庫存了~

最近對參與輔助服務的交易者們,應該都不太好過😭,本週又是一個價格持續破底的一週,

E-dReg得標率進一步下滑,而即時與補充備轉價格也持續雙雙破底,跌跌不休啊📉!市場摘要如下:

-

調頻備轉:本週平均價格連續697天維持在0元/MWh,平均投標率從95.15%上升到95.72%,小幅回升, 而得標率因而從64.40%下降到64.11%,整體變動不大;

-

E-dReg:本週平均價格連續23天維持在0元/MWh,在需求未增加下,投標率持續從96.70%上升到97.48%,得標率小幅下滑至85.64%, 持續創低,續影響整體收益,但應該相當接近底部了,後續只能靜待明年的需求增加了!

-

即時與補充備轉:本週即時備轉平均結清價大幅下滑4.71%,最高僅200元/MWh、最低降至110元/MWh; 補充備轉則大幅下滑7.32%,最低降至101元/MWh,受最低得標價持續大幅下滑影響,雙雙持續破底。

最令人擔憂的是即時跟補充了,這週兩個商品的最低價雙雙破底,其新低價過去相當少見!若是常態,那可相當不妙。 依照台電未來二個月的電力供需預測, 12月中旬後,備轉容量進入黃燈區,理論上供給會減少,價格是否會有所反彈呢?POXA會持續觀察後續變化。

最近輔助服務市場低迷,但AI帶來的電力需求,看起來是貨真價實的,從老編自身來說,AI的使用頻率也越來越高了! 以週報來說,老編主要業務就是寫各種分析模擬最佳化、視覺化程式,然後將成果寫成文章。

寫程式的部分從早期Ask,到現在的Agents,進展神速,老編現在寫程式,沒有AI幫忙,感覺不知道該從何下手! 但終究還是要有人看管,才不會走歪,所以老編不太擔心會被取代,反而像是多了一堆機器小弟🤖可以幫忙,讓老編可以專注在更高階的分析與思考上。

至於寫文章,老編也會請AI來潤飾句子,但通常僅止於讓語句更通順,AI除了偶爾會有「幻覺」之外, 老編覺得AI寫的東西,就是壞在太完美了,總是少了一些靈魂在裡面,不像是自己寫得有溫度,而且相較於程式, 文章感覺更容易區分是人寫的,還是AI寫的,所以寫作部分總覺得要被取代,感覺更難!

不過規範解析這類工作,就還蠻適合使用AI來輔助,除了可以節省時間之外,還可以避免漏掉一些細節,讓老編可以更專注在重點上,老編喜歡用google的notebookLM來幫忙。 老編一直這樣以為不會被取代的就是文字創作者!直到這次想要介紹「提升儲能系統消防安全管理指引」, 老編用了NotebookLM的「簡報」功能,讓AI幫忙做簡報,老編覺得做得很好啊👍!會讓人瞬間失去自己做的動力啊~ 這週也會穿插幾頁,待會大家看看就知道,未來老編也要好好想想如何跟AI搭配寫作了。 (即使如此,我想AI還是很難理解諧音梗吧,POXA aka 菩薩能源。)

💡注意:老編不是消防的專家,但新規則與表後成本試算息息相關,所以這週幫大家導覽,希望給大家一個初步的概念 細節大家還是要自己仔細研讀規範或是請教電電公會專家或是消防技師喔!

🔋 提升儲能系統消防安全管理指引

11/3有最新的「提升儲能系統消防安全管理指引」, 為配合淨零排放政策之能源轉型,提升儲能系統消防安全管理,以降低災害損失,確保人民生命財產安全,特訂定本指引。 另外,公布後即日生效,業者需特別留意。

底下老編就一步一步,帶大家了解這次修正的重點及對自身的影響!但重點會放在「表後儲能系統」,也是本次修正的重點類型, 而這次同樣新增的定置型燃料電池系統發電系統消防指引也有相當多不同的消防管理規範,有興趣的朋友就請自行參考指引內容囉!

還是要提醒大家,規範巨細彌遺,不是這篇文章可以全部涵蓋的,也不是老編的守備範圍, 本文定位較偏向導覽與重點提示,實際適用仍需依各案場條件、系統型態與使用情境,詳讀指引原文,或諮詢電電公會專家及消防技師,以確保符合法規要求。

步驟一:確認儲能所屬類型及容量是否納管

簡單地說,這次從過去的併網型儲能系統為主,擴大納入表後儲能系統及定置型燃料電池發電系統, 由於三類系統適用的消防安全規範並不相同,因此第一步,需先確認自身系統屬於上述哪一種類型。

再來就是看電池系統技術及總容量,判斷是否達到納管門檻。 整體而言,最低納管門檻多落在 20 kWh(以鋰系電池為代表),但不同電池技術因安全特性差異,實際門檻亦有所不同; 一般而言,安全性較高、風險較低的技術,其容量門檻相對較高,如下表所示:

| 儲能系統 技術種類 | 總容量 | |

|---|---|---|

| kWh | MJ | |

| 鉛酸電池 | 70 | 252 |

| 鎳系電池 | 70 | 252 |

| 鋰系電池 | 20 | 72 |

| 鈉鎳氯化物 | 20 70* | 72 252* |

| 液流電池 | 20 | 72 |

| 燃料電池 | - | - |

* 通過UL 1973,符合UL 9540A電芯級性能。

需要特別說明的是,燃料電池發電系統並非以電池總容量(kWh/MJ)作為納管依據,畢竟是發電系統,所以是改以裝置容量(kW)判斷; 依定義,裝置容量達 20 kW 以上,即屬納管對象。

步驟二:確認需要符合的消防安全管理規範

以表後儲能系統來說,需要逐步確認安裝的場域、位置及容量大小,再來確認消防安全管理規範:

-

安裝的場域:若儲能系統設置於工業區或工廠,其管理要求相對單純;但若屬於百貨商場、醫院、學校、集合住宅、社區村里活動中心等場所, 本次指引明確納入較嚴格的管理範圍,主要是考量人員避難特性及場所本身的重要性。例如:在與建築物的安全距離上, 相較一般場域原則上須維持 3 公尺以上,此類場所通常需拉高至 10 公尺以上;若為室內設置,亦要求原則上優先設置於地面以上樓層, 以降低災害時對人員避難及救災行動的影響。

-

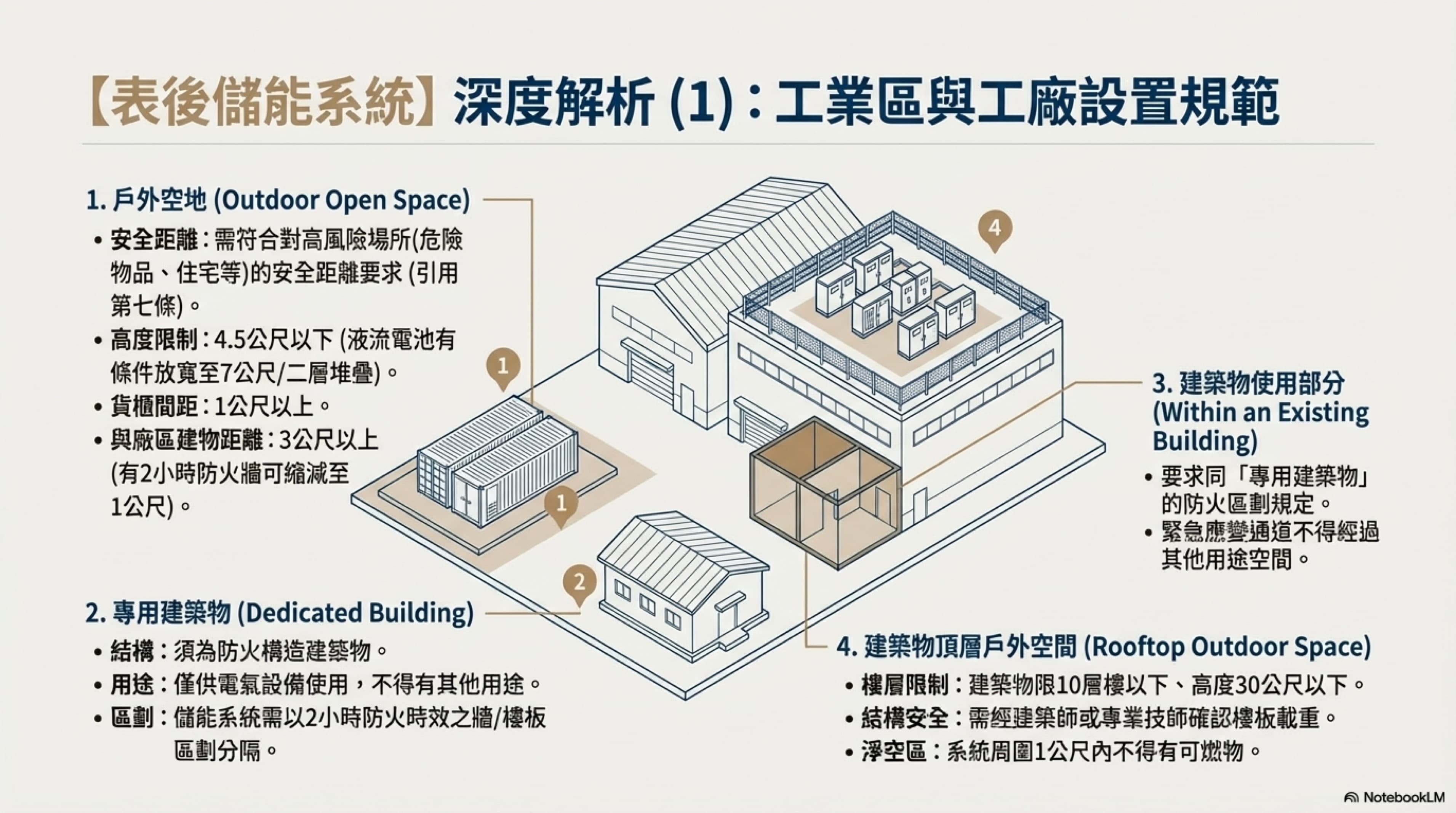

安裝的位置:除場域類型外,實際設置位置(如戶外空地、專用建築物、既有建築物內部或建築物頂層戶外空間),也將直接影響適用的消防安全管理規範。 以下示意圖整理了工業區與工廠常見的表後儲能設置型態與對應的管理原則,作為理解規範方向的參考。

這就是老編說的用AI生成的簡報,真心覺得很厲害!一頁示意圖就能把事情說得很清楚了👍! 老編真得很羨慕這種可以將想法視覺化的能力啊。

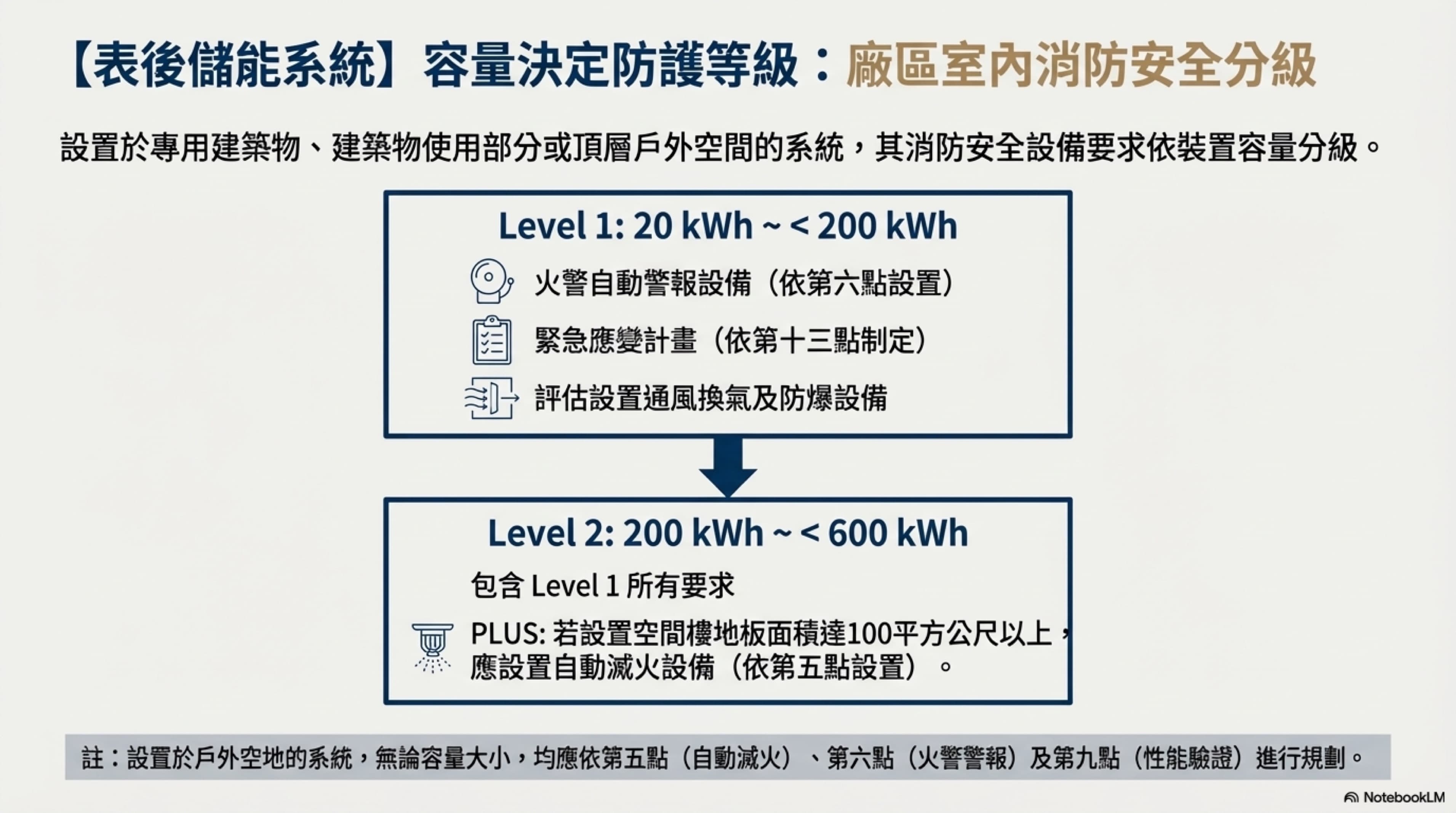

- 容量大小:容量決定防護等級,容量越大,消防安全要求越高!

值得注意的是,在現行指引設計下,600 kWh 被明確作為一個關鍵上限分界。對於表後儲能系統(燃料電池發電系統除外),若設置於建築物基地戶外、非專用建築、建築物屋頂或開放式停車場等場所, 其單一儲能系統空間(ESS enclosure)內的最大儲能容量,原則上不得超過 600 kWh;此限制適用於鋰系電池、鈉氯化鎳電池及液流電池等技術。

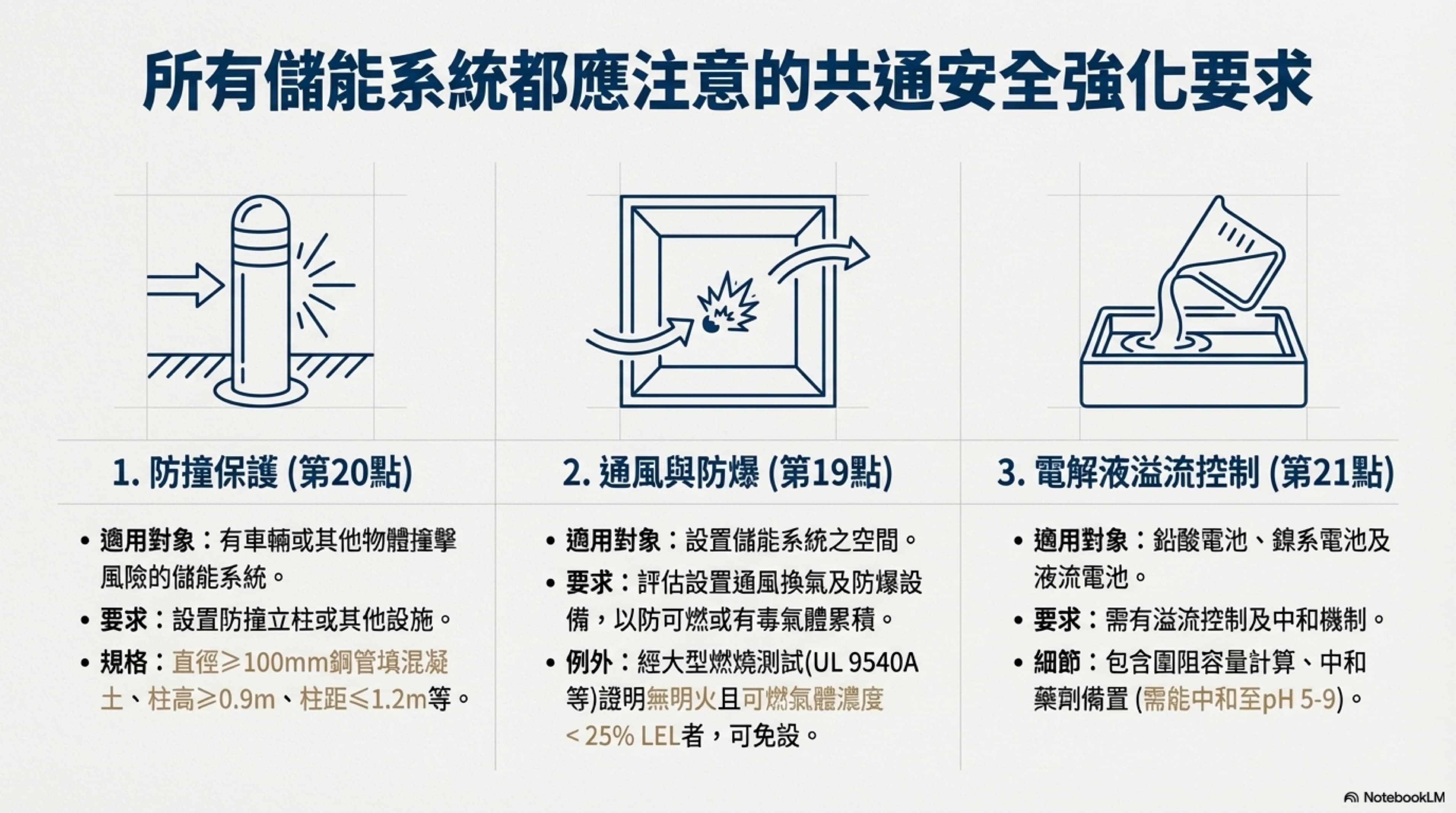

- 共通安全強化要求:所有場域、位置及容量大小,只要符合條件,都需要符合這些基本的安全強化要求。

AI終於出現不正確了,規範是寫無明火產生及可燃氣體濃度不超過燃燒下限百分之二十五,得免依前項設置通風換氣設備。 燃燒下限是應該是Lower Flammable Limit (LFL),不是Lower Explosive Limit (LEL), 雖然兩個數值實際上相近,但原文是寫燃燒下限。

這些共通安全要求並非取代前述場域、位置或容量分級規範,而是符合條件下,大家需同時滿足的安全基礎。 到目前為止,大家應該可以感受到本次修正相當全面且嚴謹,足見主管機關對於儲能系統消防安全的重視。

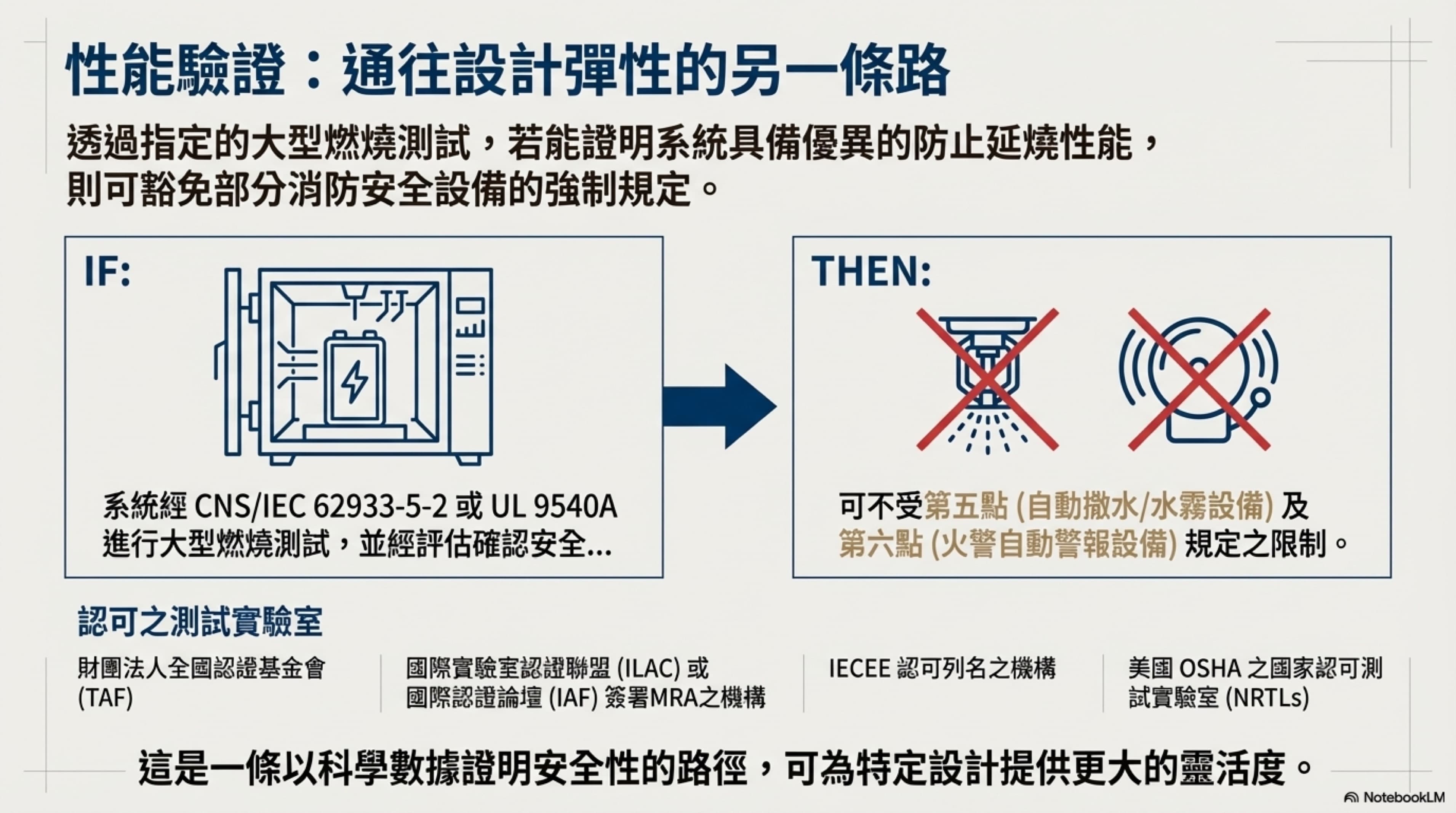

- 性能驗證:若能電池系統可以通過大型燃燒測試,證明其安全性,則可豁免部分消防安全管理規範。

需特別說明的是,這並非要求所有儲能系統皆必須通過大型燃燒測試,而是提供另一種彈性方式, 若是可以證明其安全性,則可豁免部分消防安全管理規範,降低業者負擔。 另外,示意圖是來自第九點雖是針對併網型儲能系統,但表後儲能也有類似的豁免規定。

步驟三:既有案場,該如何遵循法規

新案場就照上述步驟一、二,去確認規範就可以大概知道要遵守的規範,但已經設置的案場該怎麼辦呢?生米都煮成熟飯了,怎麼辦? 這裡也是針對表後儲能系統來說明(併網型儲能可以參考第22點條文),已經設置的表後儲能案場, 無須一次性全面補齊所有新規範,而是可先優先改善以下三款, 其他要求再逐步改善,也可以理解成,這最優先的這三款,也就是基本中的基本:

- 二十五、本指引一百十四年十一月三日頒布施行前,已設置表後儲能系統之場域,得先改善下列事項,餘依實際需求在合理經濟有效下,逐步推行:

- (一)第八點第二款設置標誌設施。

- (二)第十三點製定及執行緊急應變計畫。

- (三)設置儲能系統之空間不得有人員居住或常時進駐,且平時應予上鎖,區域內人員僅限於操作、維護、保養、測試和維修儲能系統或其他電力設施。

第一款的標誌設施要求相當具體,從儲能系統入口、正壓設備空間,到電池櫃外部,皆須設置清楚的警告與識別標示,使第一線人員及緊急應變人員能迅速掌握設備風險與聯絡資訊。

- 1.儲能系統之入口處設置警告標誌,內容如下:

- (1)儲能系統標籤及三角形閃電符號。

- (2)通電之電池系統、通電電路、電池類型等特別注意事項。

- (3)緊急聯絡資訊。

- (4)安裝滅火設備名稱。

- 2.裝有儲能正壓設備之建築物設置下列標誌:

- (1)正壓設備空間內之所有出入口處標示「警告-正壓力室-要關閉」字樣。

- (2)室內最小正壓或保護氣體最小流量顯示於易查看處。

- 3.電器斷開裝置有明顯標誌。

- 4.電池櫃外部設置下列警告標誌:

- (1)系統製造商及型號。

- (2)電池系統之電壓及電流。

- (3)相關電氣及化學危險性。

第二款就是緊急應變計劃,這個計劃是針對儲能系統發生緊急狀況時的應變措施,確保事故發生時「知道該怎麼做」的關鍵。

- 十三、併網型儲能系統之管理權人應製定及執行緊急應變計畫,計畫內容指引如下:

- (一)電池不正常放熱等緊急狀況之安全關閉、斷電或隔離設備及系統操作之作業程序。

- (二)前款緊急狀況事件處理完成後之安全啟動作業程序。

- (三)平時檢查與測試相關警報、聯鎖及控制之程序。

- (四)反應儲能系統提供通知之應遵循處理程序,包括關閉設備、通知服務與維修人員及其他應行通知之人員等各種可能潛在之情況。

- (五)發生火災、爆炸、釋放液體或蒸氣、損壞關鍵運作設備或其他潛在 危險情況時,應遵循之緊急處理程序。

- (六)鉛酸電池、鎳系電池及液流電池等應有溢流控制及中和機制之緊急處理程序。

- (七)場所人員使用之安全資料表及其應注意事項。

- (八)火災或緊急狀況造成儲能系統損壞之處理程序,包括具有從設施中安全移除損壞儲能系統資格人員之聯絡資訊。

- (九)其他緊急應變事項。

第三款則是禁止人員居住或常時進駐,此一要求相當直覺,但對降低人員風險具有關鍵效果。

以上就是這次「提升儲能系統消防安全管理指引」的重點導覽,大家應該可以感受到這次修正相當的全面, 而且因材施教的設計,針對不同場域、位置及容量大小,訂定不同的管理要求,而非一刀切,這樣的設計更符合實際需求,讓安全要求及成本對齊可能的風險。 這次的修正相信一定可以提升儲能的安全性,降低風險,更重要的是,希望可以增加大眾對於儲能系統的信心,促進未來儲能系統的建置與發展!

透過這三步驟的介紹,大家應該對這次的指引有個初步的了解了,也大概知道該怎麼做了吧, 當然,細節還是需要大家自己去詳讀指引,若是有需要的話,再請教電電公會專家或是消防技師喔!

另外,大家覺得AI做的簡報怎麼樣?是不是做得很好!無法想像再過幾年會進展到什麼程度!要轉職了嗎?但AI幹不了的體力活,我也幹不了啊🤣! 當然,圖表好看是一回事,資訊正不正確更重要——所以也特別請「敵對陣營」ChatGPT 協助逐段驗證,確認邏輯與規範一致,應該可以放心服用😆。 (出刊前靠人類小弟找到了LEL的小錯誤,扳回一城。) AI真得是越用越多啊,但AI用越多,電力需求越高⚡️,這也算是在幫助輔助服務市場增加需求吧,也算是種良性循環吧,那就繼續用力用下去吧!

下週我們繼續直轉供憑證買家分析(二):護國神山及買家們都跟誰買?售電業或發電業?結構與交易流向又如何?

日照不止,長風不息,我們下週見!

邀請大家訂閱POXA Info,訂閱就是對我們最大的支持與肯定! 除了可以收到第一手訊息外,還能優先取得線下活動訊息(如:表後儲能收益試算服務,技術分享讀書會),最後,我們會持續關注未來變化,歡迎各位先進專家學者長官分享您的看法, 每次您寶貴的意見,都能讓POXA離神隊友更近一步💪🏻,歡迎與我們聯絡。

📈 市場最新動態

POXA Energy整理台電電力交易平台公開資料,追蹤每週市場變化的趨勢,完整資料可以參考台電電力交易平台。

E-dReg 結清價格

本週 E-dReg 平均結清價格從上週0元/MWh持平,最高E-dReg 結清價格從上週的0元/MWh持平,最低E-dReg 結清價格維持在上週的0元/MWh。

本週持續整週都是0元/MWh,加上12月需求同樣沒有增加,只要需求沒有增加,價格預期還是會維持在0元/MWh。 後續台電會推出什麼方案?合格交易者會採取何種策略?POXA會持續追蹤後續變化。

E-dReg 廠商參與、投標及得標容量

參與容量:本週參與容量968.5MW,本週沒有新增合格交易者。

投標容量:每週平均E-dReg投標容量, 從936.56MW上升到944.06MW,上升0.80%,最高E-dReg投標容量從952.80MW下降到944.20MW,下降0.90%,最低E-dReg投標容量從911.00MW上升到943.20MW,上升3.53%。投標率從96.70%上升到97.48%,上升0.80%。

得標容量:每週平均E-dReg得標容量, 從上週808.50MW持平,最高E-dReg得標容量從上週808.50MW持平,最低E-dReg得標容量從上週808.50MW持平。得標率從86.33%下降到85.64%,下降0.79%。

本週參與容量不變, 但投標率還是持續上升,從96.70%上升到97.48%,持續創高! 所以得標率從86.33%下降到85.64%,同樣創下新低! 只要投標率持續上升,得標率就會持續下降。 但這投標率已經相當高了,所以目前應該相當接近底部了,應該不會再繼續下探了,後續只能靜待明年的需求增加了!

🏆 E-dReg 合格交易者前十名

目前E-dReg共有38家合格交易者,本週沒有新增合格交易者及參與容量。

排名前5家分別為能元超商、智璞儲能、旭昇一、台普威、星德,共計約565.2MW,佔全部容量58.36%,主要合格交易者未來可能對市場極具影響力。

🏆🏆 總和容量合格交易者前十名 🏆🏆

本週總和容量排名前十名沒有變化,點選看所有排名,也可參考下方的Treemap圖表。

📊 輔助服務參與者容量分布

🌱 綠電交易市場

POXA 替大家整理國家再生能源憑證中心的成交紀錄,包含直轉供跟自發自用的憑證交易紀錄, 並製作成排行榜,讓大家可以快速了解市場的現況。

因為每家售發電業的公司logo不太好找,尤其是集團公司的,如果你有更好的logo圖片, 歡迎將資料寄到 services@poxa.io ,幫老編省點力,當然輔助服務的朋友想更新也行喔,謝謝!

💡聲明:再生能源憑證總量及排行是依據國家再生能源憑證中心公開之再生能源憑證交易紀錄統計而成, 而售電牽涉各種商業行為模式及結算週期,所以統計結果可能與其他認定方法的結果有所不同,此結果,僅供大家參考,謝謝。

這裡是售電業的綠電交易排行榜,主要是依據國家再生能源憑證中心的直轉供成交紀錄而來, 目前包含2025年及歷史累計的排行。

截至2025/9/16止,目前共有112家售電業者參與綠電交易市場, 詳細清單可參考能源署再生能源售電業基本資料。

🏆 2025年售電業綠電交易排行榜

本週前三名是天能綠電🥇、富威電力🥈及台汽電綠能🥉,本週排名沒有改變。

🏆 歷史售電業綠電交易排行榜

💡 台電電力供需資料

POXA想藉由監測再生能源的供給跟佔比情況,來了解其對輔助服務市場的影響,預期可以分析:

- E-dReg的需求量:E-dReg的需求跟再生能源,尤其是太陽能的佔比息息相關,了解太陽能發電的增長,有助於預測E-dReg的需求量。

- 即時跟補充的價格變化:因為國營電廠機組運轉以滿足負載需求為優先,有餘力才會參與輔助服務市場,了解國營供給的情況,有助於預測價格走勢。

- 系統頻率的影響:通常再生能源佔比越高,在沒有足夠的儲能下,頻率通常會震盪越大,進而增加調頻服務的執行成本,了解再生能源的供給情況,有助於設計最佳的充放電排程。

台電機組發電資料

本週再生能源佔比平均約18.2%(風力、太陽能及水力,分別佔比為10.4%、6.6%及0.9%), 而上週再生能源佔比平均約17.4%(風力、太陽能及水力,分別佔比為9.7%、6.6%及1%), 佔比較上週增加,主要是風力持續增加,導致整體佔比提升。

再生能源滲透率資料

平均再生能源滲透率從16.96%上升到17.72%,上升4.47%,最高再生能源滲透率從上週的39.74%下滑到39.06%,下滑1.7%,最低再生能源滲透率從上週的3.45%下滑到2.18%,下滑36.9%。最高滲透率小幅下滑至39.06%,整體變化不大,預期會持續上升,直到明年2-3月達到高峰,之後才會逐漸下降,POXA會持續觀察後續變化。

備轉容量率資料

這週平均備轉容量率持續小幅增加,可能是換季導致供給增加,電網頻率也相當穩定,POXA會持續觀察後續變化。

未來台電可能會有新的備轉容量適足能力的24小時資料更新,會顯示供電能力及系統負載,POXA會持續關注。

更多電力供給互動圖表

如:裝置容量統計等,還在建置中...

上述資料為參考用,詳細資訊可以參考台電電力供需資料,並以其資料為主。

專屬分析 🧐

POXA Energy 擁有自主研發的能源管理系統(Energy Management System,簡稱EMS)與能源資產績效管理服務(Energy Asset Performance Management,簡稱EAPM)。 透過展示對本週市場結清價格與頻率變化的分析與觀察,讓大家可以更了解這些變動對收入及操作策略的影響。

系統頻率分析

本週頻率分佈較上週下移,但上下界縮小,下界最低來到59.87Hz,短期波動較上週小,另外本週也沒有出現基準頻率移動的情況, 進入秋冬模式後,整體供給提升,電網頻率維持穩定狀態,POXA會持續觀察後續變化。

除了這節的分佈是使用原始頻率資料外,後續的分析皆使用移頻過後的頻率資料進行分析(如果有移頻發生的話)。 由於移頻資料因取得來源較不穩定,若有缺漏會影響後續分析結果,故請讀者留意。

dReg電量需求指標 🔋

電量需求指標代表當儲能最少充放電下的SOC停留位置,本週dReg電量需求指標小幅上升46%,供給較上週偏電多; 若SOC希望維持50%,EMS於不動帶時建議採取充電策略。

dReg放電循環次數

POXA Energy EMS本週預估每日平均放電循環小幅下滑至0.22次,又較上週更為穩定,POXA會持續觀察後續變化。

sReg觸發次數與平均執行時間

這週一天最多觸發2次,最長一次約9分鐘,較上週穩定許多,POXA會持續觀察後續變化。

📚 資訊來源網站

-

電力交易市場

- 輔助服務市場,https://etp.taipower.com.tw

- 輸配電等級儲能專區(可以看目前dReg跟E-dReg申請量), https://www.taipower.com.tw/tc/page.aspx?mid=6596

- 特定電力供應業申請書相關資料,https://www.moeaea.gov.tw/ECW/populace/content/Content.aspx?menu_id=26844

-

台電公開資料

- 機組發電資料、備轉容量、負載預測等資訊,https://www.taipower.com.tw/tc/page.aspx?mid=206

-

電價資料

- 台電電價資訊,https://www.taipower.com.tw/2289/2558/49405/49408/nodeList

- 經濟部能源署電價及費率審議資料揭露中心,https://www3.moeaea.gov.tw/ele102/

-

用電大戶(再生能源義務)

- 再生能源義務(用電大戶)服務網,https://www.reo.org.tw

-

光儲合一

- 相關光儲規則、公告、得標廠商及得標量,https://gazette.nat.gov.tw/egFront/index.do

- 台電太陽光電發電設備結合儲能系統餘電合約,https://www.taipower.com.tw/2289/2484/51434/52366/normalPost

- 台電再生能源購電資料,可用來參考各縣市太陽光電容量因素,https://www.taipower.com.tw/tc/page.aspx?mid=207&cid=165&cchk=a83cd635-a792-4660-9f02-f71d5d925911

-

RE30電力商品

🚀 未來主題搶先看

- 綠電交易市場 — 直轉供憑證買家分析(二):他們都跟誰買?售電業或發電業?結構與交易流向又如何?

- 即時/補充市場供需價格解析:參與廠商雖少,但表後儲能潛力巨大,如何更精準的解析即時/補充市場的供需價格變化,讓你在市場中更具優勢。

- 表後收益分析:決定表後儲能收益IRR的是電價?還是輔助服務收益?還是需量反應負載管理措施?政策變化又會如何影響收益?

⚠️ 免責聲明

本文提及之試算結果和分析不代表獲利績效,實際獲利受多種因素影響,僅供先進參考。

本文提供資料分析數據,皆基於公開資料,僅代表POXA個人觀點,僅供參考,實際資料數據還是以各官方網站公告為主。

各位朋友在引用本週報各項內容時,請註明資料來源,若涉及出版、營利項目,有公開傳輸、 轉製或轉載等行為,請向POXA洽詢,謝謝大家。

感謝您的閱讀,也感謝那些留言或聯繫我們的朋友們,歡迎各位產業、學術和研究領域專家的建議和指導,幫助我們更深入地瞭解客戶需求! 在優化儲能營運績效的路上,POXA Energy與您同行! 💪🏻

+886-3-659-3726